دادن جا به زیان به امید برگشت قیمت، خودکشی معاملهگری است. هرگز نگویید «مطمئن هستم که قیمت برمیگردد و من در این معامله سود میکنم،» تمام ورشکستهها مطمئن بودند معاملاتشان سوده خواهد بود؛ به همین دلیل معاملات زیانده خود را نبستند و حتی حجم آنها را اضافه هم کردند تا میانگین قیمت ورودشان، قیمت بهتری شود، اما همین افزایش حجم نامعقول و جا دادن به زیان، سبب ورشکسته شدن آنها شد.(در ادامه توصیه میکنم مقاله پشتوانه بیت کوین چیست را هم بخوانید)

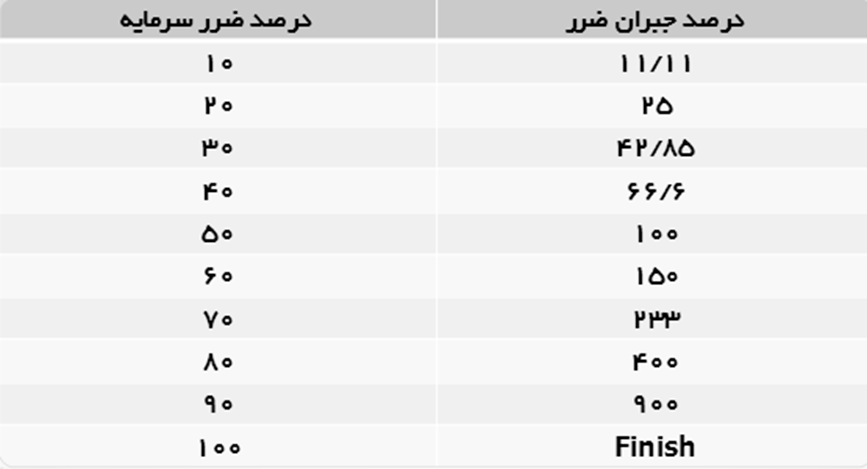

در جدول زیر درصد جبران ضرر در بورس و سایر بازارهای مالی نشان داده شده:

در ستون سمت چپ جدول زیر، درصد ضرر سرمایه، نشان دادهشده و در ستون سمت راست آن، درصد سودی که میتواند زیان سرمایه را جبران کرده و سرمایه را به مقدار اولیه خود برساند.

[irp posts=”19922″ name=”خرید پلهای در بورس چیست؟ | کاهش ریسک افزایش سود”]

مهمترین اصل مدیریت ریسک و سرمایه این است که به زیان جا ندهیم و به سود جای زیادی بدهیم.

در طول سالهای فعالیت معاملهگران، بازارهای مالی بهدفعات تغییرات زیادی میکنند، بهطوریکه برخی اوقات، ساختار بازار دیگر به روشهای آنها نمیخورد و حتماً ضرر میکنند و اگر به معامله کردن ادامه دهند حتماً ورشکسته خواهند شد.(پیشنهاد میکنم مقاله ضرر در ترید کردن و شاخص قیمت را هم بخوانید)

راهکار

[irp posts=”11615″ name=”پنج نکته ضروری که معامله گران حرفهای در رابطه با حد زیان به آنها توجه ویژه دارند”]

مثالهایی برای حد زیان

معاملهگران حرفهای با توجه به نوع معاملات خود (کوتاهمدت، میانمدت یا بلندمدت) برای هرروز کاری خود حد زیان میگذارند، به صورتی که اگر معاملهگری، میانمدت کار کند حد زیان روزانه خود را حدوداً 4 درصد سرمایه قرار میدهد، یعنی:

اگر معاملهگر در یک روز معامله خرید داشت و در همان روز 4 درصد سرمایه زیان کرد، دیگر در آن جهت معامله نکرده و منتظر افت قیمت میشود تا درفروش وارد شود

(این در صورتی است که در بازار دوطرفه کار کند مانند آتی زعفران یا سکه و … ولی اگر در بازار یکطرفه مانند بازار بورس اوراق بهادار کار کند باید منتظر یک افت قوی باشد و در صورت سیگنال مجدد خرید، دوباره وارد معامله خرید میشود).(در ادامه مقاله سوآپ چیست را هم بخوانید)

معاملهگر حرفهای با توجه به نوع معاملات خود (کوتاهمدت، میانمدت یا بلندمدت) برای هر هفته کاری خود حد زیان میگذارد به صورتی که اگر معاملهگر، میانمدت کار کند زیان هفتگی خود را حدوداً 8 درصد سرمایه قرار میدهد، یعنی:

اگر در یک هفته معاملهگر 8 درصد سرمایه زیان کرد حتماً مشکل خاصی پیشآمده مانند خستگی، نوسانی بودن، غیرمتعارف بودن بازار یا تمرکز نداشتن و … به همین دلیل معاملهگر به خود و بازار حداقل یک هفته استراحت میدهد و فقط بازار را دنبال میکند و تا شکلگیری شرایط عادی بازار هیچ معاملهای باز نمیکند.

معاملهگر حرفهای با توجه به نوع معاملات خود (کوتاهمدت، میانمدت یا بلندمدت) برای هرماه کاری خود حد زیان میگذارد، به صورتی که اگر معاملهگر، میانمدت کار کند، زیان ماهانه خود را حدوداً 12 درصد سرمایه قرار می¬دهد، یعنی:

اگر در یک ماه معاملهگر 12 درصد سرمایه زیان کرد، حتماً مشکل ساختاری مهمی پیشآمده، زیرا روشی که سالها خروجی خوبی داشته، نباید چنین زیان بزرگی به سرمایه تحمیل کند.(مقاله بهبود روش معامله را هم مطالعه نمایید)

در این حالت باید معاملهگر به خود و بازار حداقل یک ماه استراحت بدهد و به دنبال علت این مشکل باشد و تا این مشکل حل نشود به بازار برنگردد.(در ادامه مقاله آموزش معاملات دو طرفه را هم بخوانید)

[irp posts=”11625″ name=”دو نوع حد زیان که تریدرهای حرفه ای بر مبنای آنها معامله میکنند و چگونگی بکارگیری آنها ؟”]

نکته مهم: بسته به ماهیت بازار مورد معامله، حد زیانهای روزانه، هفتگی و ماهانه متغیر است.(در ادامه مقاله لات در فارکس راهم بخوانید)

اگر علاقه دارید که بدانید سود مرکب چگونه محاسبه میشود حتما این مقاله را بخوانید.

آخرین مطالب

میداس سرمایه به شما کمک میکند تا بتوانید در شغل معاملهگری حرفهای شوید و در این مسیر بهصورت عملی شما را یاری میکند. کار اصلی ما معاملهگری و آموزش آن است خدمات و آموزشهای ما:

1.معامله گری در بازارهای بورس ایران(آتی زعفران، بورس اوراق بهادار، طلا)

2.اکسپرت نویسی و بهینه سازی

3.مشاوره سرمایه گذاری

خدمات میداس سرمایه

اطلاع از فروش ویژه

© تمامی حقوق برای میـــــداس سرمـــــایه محفوظ می باشد.

ایمیل خود را وارد نمایید تا اطلاعیه های فروش ویژه را دریافت نمایید.